Vous pouvez désormais effectuer votre déclaration de revenus 2023, dont bien sûr vos revenus issus du financement participatif. Nous vous communiquons ce guide pratique qui concerne exclusivement les produits de dettes. Un article similaire est à votre disposition pour déclarer les investissements défiscalisant en Girardin agricole.

Préparation déclaration de revenus 2023 : Consultez les informations de votre Imprimé Fiscal Unique (IFU).

Nous vous invitons à vérifier que les informations que nous avons déclarées pour votre compte ont bien été retranscrites dans votre déclaration de revenus 2023 préremplie en ligne.

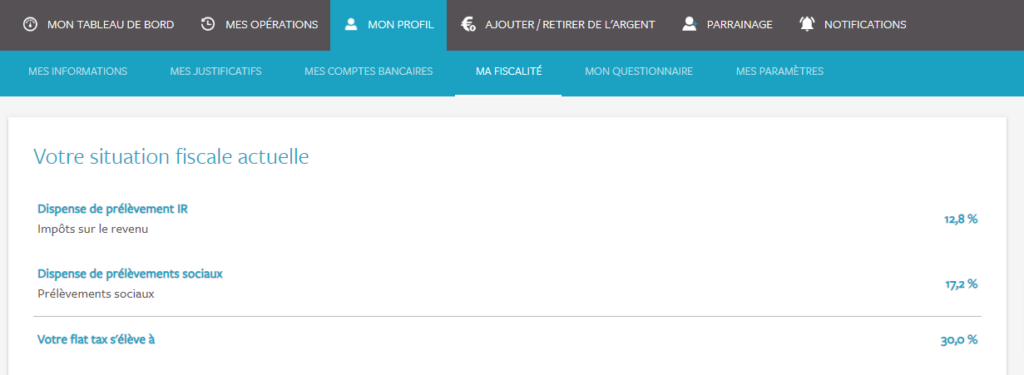

Votre IFU est disponible en ligne à la rubrique « Mon profil / Ma fiscalité« .

Votre IFU est susceptible de contenir des valeurs dans les cases suivantes :

- 1° Case 2TR : somme de l’ensemble des gains réalisés en 2023 sur des obligations

- 2° Case 2TT : somme de l’ensemble des gains réalisés en 2023 sur des prêts participatifs

- 3° Case 2TU : somme de l’ensemble des pertes réalisées en 2023 sur des prêts participatifs

- 4° Case 2CK : somme de crédits d’impôts lié au PFU au taux de 12,8% perçu en 2023

- 5° Case 2BH : produits susceptibles d’ouvrir droit à la CSG déductible en cas d’option pour le barème progressif, qui s’effectue en cochant la case 2OP*

* ATTENTION, nous vous recommandons de vérifier au préalable, selon votre situation personnelle, si le choix de cocher la case 2OP vous avantage. Les personnes non imposables ou imposables dans la tranche à 11% peuvent par exemple y avoir intérêt en fonction de leur situation personnelle, si leur taux marginal d’impôt progressif est inférieur à 12,8% (qui correspond à la quotité d’impôt sur le revenu dans le PFU). Les prélèvements sociaux restant dus quel que soit le choix effectué.

Guide pour votre déclaration de revenus 2023.

La première étape consiste à vérifier que les montant préremplis dans les cases 2CK et 2BH sont corrects. Cela veut dire que les montants correspondent à la somme des cases 2CK et 2BH indiquées sur les IFU générés.

Cas 1 – Vous n’avez enregistré que des gains en 2023 sur vos placements en financement participatif et vous ne disposez pas de pertes reportables antérieures

Dans ce cas, il convient de vérifier que les montants pré-remplis respectivement en cases 2TR et 2TT sur votre déclaration d’impôt correspondent bien respectivement aux montants des cases 2TR et 2TT mentionnés sur les IFU générés par la ou les plateformes de financement participatif sur lesquelles vous investissez.

Cas 2 – Vous avez enregistré des gains et des pertes en 2023 sur vos placements en financement participatif ou vous disposez de pertes reportables antérieures

Etape 1 : il convient de sommer, quelle que soit la plateforme de financement participatif sur laquelle vous investissez, l’ensemble des gains réalisés en 2023 qui sont reportés en case 2TR de l’IFU ; ce qui correspondra à la somme des intérêts d’obligations.

Etape 2 : il convient de sommer, quelle que soit la plateforme de financement participatif sur laquelle vous investissez, l’ensemble des gains réalisés en 2023 qui sont reportés en case 2TT de l’IFU ; ce qui correspondra à la somme des intérêts de prêts participatifs.

Etape 3 : il convient de sommer, quelle que soit la plateforme de financement participatif sur laquelle vous investissez, l’ensemble des pertes réalisées en 2023 qui sont reportées en case 2TU de l’IFU ; ce qui correspondra à la somme des pertes en capital subies sur des prêts participatifs.

Etape 4 : en faisant la différence entre la somme des gains reportés en case 2TT et la somme des pertes reportées en case 2TU, vous obtenez soit un gain net (s’il y a plus de gains que de pertes) soit une perte nette (s’il y a plus de pertes que de gains).

Etape 5 : il convient ensuite de reporter sur la déclaration d’impôt pré-remplie :

1) soit le gain net en case 2TT ; dans ce cas le montant déjà prérempli de la case 2TU/2TY devra être corrigé avec la valeur 0

2) soit la perte nette en case 2TY ; dans ce cas le montant déjà prérempli de la case 2TT/2TU devra être corrigé avec la valeur 0

Etape 6 : si vous êtes concerné, il convient enfin de reporter sur la déclaration d’impôt préremplie les pertes non encore imputées des exercices antérieurs, en appliquant les modalités précisées par la notice liée à la déclaration d’impôt, consultable en cliquant sur le lien suivant et reproduite ci-après (le lien n’a pas encore été actualisé) : https://www3.impots.gouv.fr/simulateur/calcul_impot/2020/aides/capitaux_mobiliers.htm

Les intérêts des prêts participatifs cases 2TT, 2TU à 2TY : le montant de la case 2TT correspond au montant net des intérêts perçus en 2023 afférents à des prêts participatifs. Si vous avez subi des pertes, indiquez le résultat de la différence entre le montant des intérêts et le montant des pertes y compris, le cas échéant, les pertes reportables des années 2019 à 2023.

Les pertes relatives à des prêts participatifs consentis à partir de 2019 sont déductibles des intérêts de prêts participatifs perçus la même année ou les 5 années suivantes dans la limite annuelle de 8 000 €. Indiquez case 2TY la perte nette en capital subie en 2023 en cas de non remboursement d’un prêt participatif. Indiquez cases 2TU à 2TX, selon l’année d’origine de la perte, les pertes nettes qui n’ont pas pu être imputées. Les pertes subies ne sont pas déductibles pour le calcul des prélèvements sociaux.