Acquisition d'un avion cargo fret ATR 72-500

MOTU LINK AIRLINE

pour voir tous les détails du projet

- Secteur d'activité : Transports de fret aérien

- Type de financement : Investissement matériel

Fiche de l’entreprise

Objectif du projet

Motu Link Airline, une compagnie aérienne domestique créée en 2021, vise à améliorer le transport de fret entre les îles de la Polynésie française. Pour ce faire, elle prévoit l'acquisition d'un avion cargo ATR 72-500, un appareil reconnu pour sa fiabilité et son efficacité en matière de transport de marchandises. Ce projet marque une étape cruciale dans le lancement de ses opérations de fret aérien.

Présentation de Motu Link Airline

Fondée par Alexandre MU, Leila KOCIK et Pascal MOU, Motu Link Airline ambitionne de constituer une flotte de trois avions bi-turbopropulseurs (ATR 72-600 F et ATR 72-500) d'ici 2027. La compagnie se positionne comme un acteur clé dans le désenclavement des archipels polynésiens, en offrant une alternative rapide et fiable au transport maritime, notamment pour les marchandises périssables.

Qu'est-ce qu'un Financement Bridge ?

Un financement bridge, ou prêt relais, est un prêt à court terme destiné à couvrir un besoin de trésorerie temporaire. Il est souvent utilisé pour "faire le pont" entre un besoin immédiat de financement et l'obtention d'un financement à long terme. Dans le cas de Motu Link Airline, ce financement bridge permettra de finaliser l'acquisition de l'avion en attendant la mise en place d'un financement bancaire définitif.

Présentation du projet

Le projet consiste en l’acquisition d’un avion de type ATR 72-500 Cargo Fret en vu du lancement de l’activité de fret de la compagnie aérienne Motu Link Airline dans l’archipel Polynésien.

La société sollicite donc aujourd’hui la plateforme pour collecter 3 184 446 € (380 000 000 XPF), afin de permettre l'acquisition de ce premier avion cargo acheté 480 000 000 XPF, soit un apport de 100 000 000 XPF sur l'achat de l'actif.

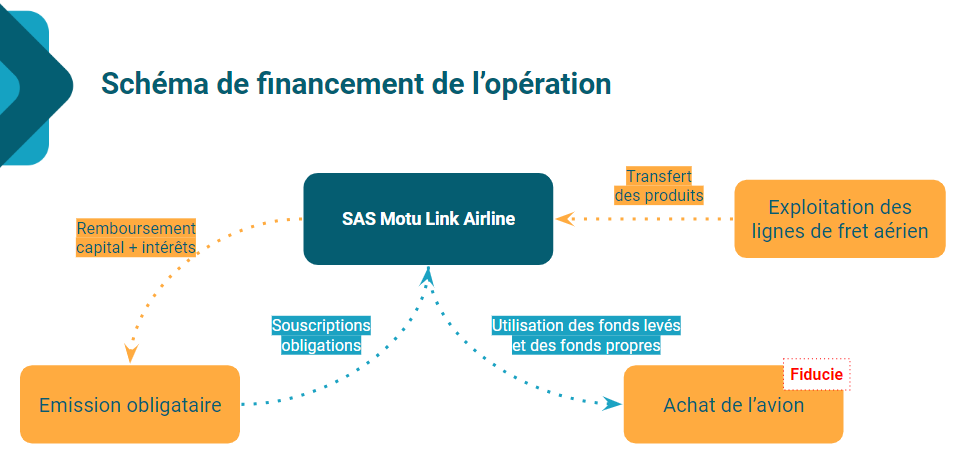

La dette sera émise sous la forme d'un emprunt obligataire amortissable sur 90 mois, dont 6 mois de différé d'amortissement du capital, au taux d'intérêt annuel de 11%. Le projet est garanti par l'apport en fiducie sûreté des titres de la société détenant l’avion qui sera créée spécifiquement pour les besoins de cette opération et qui n'aura vocation qu'à détenir ce type d'actifs.

Présentation du marché

Le fret est aujourd’hui principalement dominé par le transport maritime (70% du volume transporté). Seul Air Tahiti offre une solution de fret aérien, mais celle-ci ne peut toutefois pas absorber l'intégralité de la demande actuelle.

Motu Link Airline ambitionne donc un positionnement dédié sur le marché du fret aérien avec l’objectif de constituer une flotte d’avions cargo permettant de desservir l’ensemble des communautés des îles du Pacifique.

L’arrivée en Polynésie de la première compagnie cargo permettra une réduction significative du coût du fret aérien et la démocratisation du transport de marchandises par voie aérienne.

L’activité vise à être complémentaire au fret maritime et est essentielle au vu de la topographie de la Polynésie. Le projet répond au désenclavement des archipels où les temps d’acheminement des produits frigorifiés par bateau sont élevés. Motu Link Airline jouera un rôle central dans le transport de ces marchandises périssables.

La réduction du temps de transport permettra de stimuler les échanges commerciaux entre Tahiti et ses îles.

Présentation de l'appareil

L’avion est issu d’une reprise par le fabricant ATR, qu’il a reconditionné en avion-cargo.

L’ATR 72-500 est un avion qui a fait ses preuves en matière de robustesse et est réputé pour son faible coût d’exploitation, particulièrement en transport cargo. Il est certifié EASA (European Aviation Safety Agency) et sera exploité avec ses masses maximums offrant ainsi une charge maximum de 8,5 tonnes.

Schéma de l'opération

Prévisionnel de l'opération

|

K € / K XPF |

CA |

REX |

EBE |

RN |

CAF |

|

Année 1 |

9 044 / 1 079 221 |

1 236 / 147 491 |

2 524 / 301 189 |

939 / 112 051 |

2 227 / 265 748 |

|

Année 2 |

11 504 / 1 372 772 | 3 317 / 395 817 | 4 605 / 549 515 | 3 020 / 360 376 | 4 308 / 514 073 |

|

Année 3 |

12 921 / 1 541 863 | 4 116 / 491 162 | 5 404 / 644 859 | 3 818 / 455 602 | 5 106 / 609 299 |

Parmi les actionnaires de référence, il y a les familles SALEM et LIN. Il s’agit de familles d’armateurs, exploitant respectivement les navires Maris Stella III et IV dans les îles de Polynésie française et leaders sur leurs marchés respectifs avec plus de 50% de parts de marché.

Ces prises de participation confèrent à la société Motu Link Airline un avantage stratégique, lui donnant accès au portefeuille clients de ces deux actionnaires. Avant même le lancement de son activité, 50% du CA prévisionnel de la première année d’exploitation est assuré via ces actionnaires armateurs. Cela correspond à l’équivalent de 500 tonnes / mois, et équivaut au point mort du business plan.

La croissance du CA est projeté à 1,7x d’ici 2030 ce qui représente une approche très conservatrice. Le coefficient de remplissage est modélisé autour de 50% la première année (pour prendre en compte les vols retours). En fret, les coûts d’exploitation sont plus faibles, expliqué notamment par le personnel nécessaire moins important.

Sur ces bases, les flux d’exploitation permettent de faire face au remboursement de la dette.

Budget de l'opération

|

Besoins |

Avion |

Frais de fonctionnement/ BFR |

Frais financiers |

Total |

|

TTC |

4 000 K€ / 477 320 K XPF |

1 780 K€ / 212 407 K XPF |

400 K€ / 47 732 K XPF |

6 180 K€ / 737 459 K XPF |

Le financement de l'opération se répartit comme suit :

Le dossier prévoit un financement par un organisme de financement local qui est en cours d'instruction du dossier. D'autres organismes pourront être contactés en cas de besoin. Dans l'éventualité peu probable où un accord ne serait pas conclu par les organismes bancaires traditionnels, la société a déjà prévu de mettre en place une augmentation de capital ou une injection en compte courant auprès de ses associés, afin de finaliser le plan de financement et de permettre la mise en activité de la société.

Le déblocage des fonds de la collecte sont conditionnés au bouclage du plan de financement précité.

Ventilations ressources |

Fonds propres |

Dette crowdfunding |

Dette bancaire |

Total |

Montant |

2 200 K€ |

3 180 K€ |

800 K€ |

6 180 K€ |

Quotité |

35.60 % |

51.46 % |

12.94 % |

100 % |

Les garanties

Les garanties mises en place pour sécuriser l'opération sont les suivantes, chacune à hauteur de 120% du montant emprunté :

1) l'apport en fiducie sûreté de 100% des titres de la société détenant l’avion ATR 72-500 immatriculé F-WKVC ; cette garantie est formalisée sous la forme d’un contrat tripartite entre :

- le constituant (porteur de projet), qui apporte ses actifs afin de garantir la dette contractée ;

- le bénéficiaire (Fenua Financement / Les Entreprêteurs pour le compte des investisseurs), qui pourra bénéficier des actifs afin de couvrir sa créance ;

- le fiduciaire (société fiduciaire), en charge de gérer l’actif fiduciaire.

A la différence d’autres sûretés, les actifs mis en fiducie ne peuvent pas être préemptés par les créanciers privilégiés (organismes de sécurité sociale, impôts, …) : le cas échéant, Fenua Financement / Les Entreprêteurs seraient les premiers et les seuls à pouvoir rembourser les investisseurs avec lesdits actifs.

2) la caution personnelle et solidaire notariée de chacun des 3 associés fondateurs,

3) une assurance homme-clé sur le dirigeant, Alexandre Mu.

Focus fiscalité d'une société émettrice polynésienne

Le taux d'intérêt brut proposé est de 11%, soit 10,45% après prise en compte de la contribution sociale territoriale de 5%, s’agissant d’un émetteur immatriculé en Polynésie française. Tous les investisseurs percevront un rendement brut corrigé de cette taxe hormis les investisseurs personnes physiques métropolitains pour lesquels le PFU à 30% reste applicable (avec possibilité d'option pour l'imposition au taux marginal d'imposition pour les personnes bénéficiant d'un taux marginal d'imposition inférieur).

Présentation de l'équipe

Mu Alexandre

Alexandre est issu d’un cursus technique. Il a été ingénieur dans l’armée de l’air durant 5 ans, et analyste embarqué dans le Renseignement durant 3 ans.

Profil Linkedin

Kocik Leila

Leila est diplômée de l’ENFIP et titulaire d’un Master en Gestion des Entreprises, avec une spécialisation dans le domaine juridique des entreprises et du secteur public. Elle a notamment travaillé dans le domaine de la santé, la secteur bancaire et l’aérien.

Mou Pascal

Pascal est pilote commandant de bord depuis plus de 20 ans sur ATR, Airbus et Boeing. Il a notamment travaillé pour les compagnies aériennes locales Air Tahiti et Air Tahiti Nui.

Financer ce projet

Projet terminé

Fini le 18-02-2025

Montant collecté

- Type d'investissement : Obligations simples

- Montage : Emission en direct

- Risques : Risque de défaillance de l'émetteur dans le remboursement, risque de perte totale ou partielle en capital, risque d'illiquidité, risques liés à l'activité de l'émetteur help_outline

Etat de la collecte

-

Temps restant :

Terminé

- Date de clôture : 30/01/2025

- Seuil de succès minimum de collecte : 3 184 400 €

- Nombre d'investisseurs : 357

Profil de l'entreprise

- Dirigeant : Alexandre Mu

- Capital social : 41 849 €

- Ancienneté : 5 ans

- Effectif : 20

- Site internet : https://jobs.motulink.com/